いきなり結論!海外FX 法人口座 おすすめ人気比較ランキング

- 1ThreeTrader (スリートレーダー)業界最狭クラスのスプレッドを求めるトレーダーにおすすめ。

- 2Vantage Trading (ヴァンテージトレーディング)豊富なボーナスと狭いスプレッドの両立を求める人におすすめ。

- 3AXIORY (アキシオリー)スキャルピングトレーダーや低スプレッドを重視する人におすすめ。

海外FX 法人口座 おすすめ比較ランキング検証プロセス・基準

人気の海外FX業者・口座・ブローカーをすべて集めて、徹底的に比較検証しました

1人気度

海外FX業者の市場での評判、ユーザー数、取引量などを総合的に評価し、業者の人気度を判断します。

2セキュリティ・信頼性

海外海外FX業者のセキュリティ対策、規制遵守状況、財務の健全性を評価し、トレーダーの資金の安全性を判断します。

3コストパフォーマンス

FX取引にかかる各種コストと、提供されるサービスの価値を総合的に評価し、コストパフォーマンスを判断します。

4取引プラットフォームの使いやすさ

海外FX業者が提供する取引プラットフォーム(PCおよびモバイルアプリ)の機能性、使いやすさ、安定性を総合的に評価します。

5取引サービスの充実性

海外FX業者が提供する取引サービスの多様性と独自性を評価し、トレーダーにとっての選択肢の豊富さを判断します。

すべての検証は Slash Advisor が社内の専門家編集チームにおける独自採点ロジック・基準・調査に基づいて行っています。

海外FX 法人口座 全7選おすすめかんたん比較一覧表

# | ロゴ | ブローカー | アクション | 必要書類 |

|---|---|---|---|---|

1 |  | 口座開設 | 登記簿謄本 定款 株主名簿 取締役会議事録 取締役の身分証明書 取締役の住所証明書 | |

2 |  | 口座開設 | 登記簿謄本または法人設立証明書 代表取締役の本人確認書類 代表取締役の現住所確認書類 取締役登録書または履歴事項全部証明書 株主名簿または履歴事項全部証明書 印鑑証明 代表者の身分証 | |

3 |  | 口座開設 | 履歴事項全部証明書(登記簿謄本) 株主名簿 法人住所確認書類 取締役決定書(取締役が2名以上の場合) | |

4 |  | 口座開設 | 身分証明書とのIDセルフィ(役員・実質的支配者全員分) 現住所確認書類(役員・実質的支配者全員分) 履歴事項全部証明書 役員および実質的支配者の証明書 | |

5 |  | 口座開設 | 法人名義の銀行取引明細書 履歴事項全部証明書(登記簿謄本) 会社の定款 取締役会決議書 最終受益者申告書 口座管理人全員の身分証明書と住所証明書 | |

6 |  | 口座開設 | 履歴事項全部証明書 株主名簿 定款 登録株主および取締役全員の身分および住所証明書 | |

7 |  | 口座開設 | 登記簿謄本(履歴事項全部証明書) 法人の住所証明書 取締役全員の身分証明書 取締役全員の現住所確認物 株主全員の身分証明書 株主全員の現住所確認物 |

ThreeTrader

スリートレーダー

プロトレーダー向け最狭スプレッド!高頻度取引に最適な海外FX業者

Vantage Trading

ヴァンテージトレーディング

仮想通貨FXに強み!狭いスプレッドと迅速な法人口座開設で、効率的な取引を実現

TitanFX

タイタンエフエックス

CFD取引に強みを持つ海外FX業者、10分で法人口座開設可能な迅速なサービスを提供!

海外FXの法人口座とは 本文の目次に戻る

ここでは海外FXの法人口座の基本的な特徴について説明していきます。

名義人が会社名となっている口座

海外FXの法人口座とは、個人名義ではなく法人名義で開設される取引口座のことを指します。通常の個人口座がトレーダー個人の名前で開設されるのに対し、法人口座は会社名義で開設されます。

法人口座を開設できるのは、株式会社や合同会社などの法人格を持つ組織に限られます。個人事業主やフリーランスなど、法人格を持たない個人は法人口座を開設することができません。

法人口座を開設する際は、会社の登記簿謄本や定款など、法人であることを証明する書類の提出が必要となります。また、口座の管理や取引を行う代表者の本人確認書類も求められます。

取引条件は個人口座とほとんど変わらない

海外FXの法人口座は、取引条件に関しては個人口座とほとんど変わりがありません。以下の表で主な取引条件を比較してみましょう。

| 取引条件 | 法人口座 | 個人口座 |

|---|---|---|

| レバレッジ | 同じ | 同じ |

| スプレッド | 同じ | 同じ |

| 取引プラットフォーム | 同じ | 同じ |

| 取引可能通貨ペア | 同じ | 同じ |

| 最小取引単位 | 同じ | 同じ |

このように、法人口座と個人口座では基本的な取引条件に違いはありません。レバレッジやスプレッド、使用できる取引プラットフォームなども同一です。

さらに、多くの海外FX業者では、法人口座でも個人口座と同様に口座開設ボーナスや入金ボーナスなどのキャンペーンを利用することができます。法人口座だからといって、取引面で不利になることはないと言えるでしょう。

法人口座は税金が安くなる場合もある

海外FXの法人口座と個人口座の最大の違いは、適用される税制にあります。個人口座での取引利益には所得税が課税されますが、法人口座での取引利益には法人税が課税されます。

法人税率は一律であるのに対し、所得税は累進課税制度を採用しているため、取引利益が大きくなるほど税率が上がっていきます。そのため、年間の取引利益が一定額を超える場合、法人口座を利用することで税負担を軽減できる可能性があります。

具体的には、年間の取引利益が700万円を超えるあたりから、法人口座の方が税金面で有利になる傾向があります。ただし、これは一般的な目安であり、個々の状況によって異なる場合があります。

また、法人口座を利用することで、経費として計上できる項目が増えるというメリットもあります。取引に関連する様々な費用を経費として計上することで、課税対象となる利益を減らすことができます。

海外FXの法人口座と個人口座の違いを比較 本文の目次に戻る

ここでは、海外FXの法人口座と個人口座の主な違いについて、税率、経費の範囲、損益通算や損失繰越の可否、そして法人設立や税理士費用などのコストの観点から詳しく説明していきます。これらの違いを理解することで、自分に適した口座タイプを選択する際の参考になるでしょう。

税率

海外FXの法人口座と個人口座では、利益に対する課税方法が大きく異なります。個人口座の場合、所得税と住民税が課税されますが、法人口座では法人税や地方法人税などが課税対象となります。

個人口座の場合、所得税は累進課税制度が適用され、利益が大きくなるほど税率が上がります。具体的には、課税所得金額に応じて5%から最高45%まで段階的に税率が上昇します。これに加えて、原則として10%の住民税が課されます。

一方、法人口座の場合は、法人税、地方法人税、法人住民税、事業税、特別法人事業税などが課税されます。これらを総合した実効税率は、中小法人(資本金1億円以下)の場合、課税所得金額に応じて21.37%から33.58%となります。

以下の表で、個人口座と法人口座の税率の違いを簡単に比較できます。

| 口座タイプ | 税率 |

|---|---|

| 個人口座 | 所得税(5%〜45%)+ 住民税(原則10%) |

| 法人口座 | 実効税率 21.37%〜33.58%(中小法人の場合) |

このように、利益の規模によっては法人口座の方が税負担が軽くなる可能性があります。特に高額な利益を得ている場合、法人化によって税負担を軽減できる可能性があるでしょう。

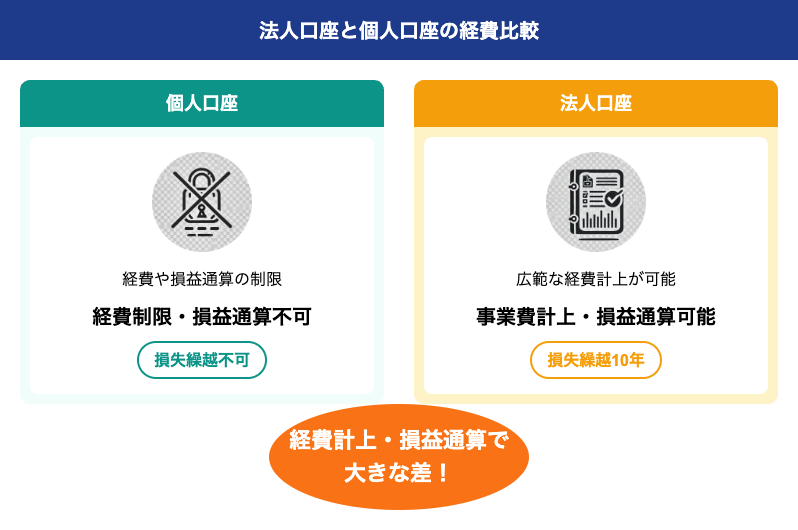

経費の範囲・損益通算&損失繰越の可否

海外FXの法人口座と個人口座では、経費として認められる範囲や損益通算、損失繰越の取り扱いに大きな違いがあります。これらの違いは、実質的な税負担に大きな影響を与える可能性があります。

まず、経費の範囲については、法人口座の方が個人口座よりも広く認められる傾向にあります。例えば、法人口座では事務所の家賃や光熱費、通信費などをFX取引に関連する経費として計上しやすくなります。一方、個人口座では、FX取引に直接関係する費用(取引手数料など)以外は経費として認められにくい傾向があります。

損益通算に関しては、個人口座の場合、FXの利益は「雑所得」として扱われるため、他の所得区分(給与所得や事業所得など)との損益通算ができません。これに対し、法人口座では、FXの損益を他の事業活動による損益と通算することが可能です。

損失繰越については、個人口座では原則として認められていませんが、法人口座では最長10年間の損失繰越が可能です。これにより、ある年度に大きな損失が出た場合でも、将来の利益と相殺することができ、長期的な税負担の平準化が図れます。

以下の表で、経費の範囲、損益通算、損失繰越の違いをまとめています。

| 項目 | 個人口座 | 法人口座 |

|---|---|---|

| 経費の範囲 | 限定的 | 広範囲 |

| 損益通算 | 不可 | 可能 |

| 損失繰越 | 不可 | 最長10年間可能 |

これらの違いにより、法人口座を利用することで、より柔軟な税務戦略を立てることが可能になります。ただし、個々の状況によって最適な選択は異なるため、専門家のアドバイスを受けることをおすすめします。

法人設立・税理士費用などのコスト

海外FXの法人口座を開設するためには、まず法人を設立する必要があります。この法人設立には一定のコストがかかり、さらに法人を維持するための継続的な費用も発生します。これらのコストは、個人口座では不要なものです。

法人設立の費用は、選択する法人形態によって異なります。一般的に、株式会社の設立には約20万円、合同会社(LLC)の設立には約6万円程度の費用がかかります。これには登録免許税や定款認証料、その他の諸経費が含まれます。

法人を設立した後も、毎年の決算や税務申告のために税理士を雇う必要があります。税理士費用は、取引規模や複雑さによって異なりますが、年間数十万円から数百万円程度かかることもあります。

また、法人を維持するための経費として、法人登記の更新費用や、法人住民税の均等割(年間7万円程度)なども必要です。さらに、法人口座を開設する際には、個人口座よりも高額の初期預託金が必要となる場合もあります。

以下の表で、法人口座と個人口座のコスト比較をまとめています。

| コスト項目 | 個人口座 | 法人口座 |

|---|---|---|

| 口座開設費用 | 無料 | 無料(ただし法人設立費用が必要) |

| 法人設立費用 | 不要 | 約6万円〜20万円 |

| 税理士費用 | 不要(自己申告可) | 年間数十万円〜数百万円 |

| 維持費用 | 不要 | 法人住民税均等割など年間数万円〜 |

これらのコストを考慮すると、法人口座の開設は短期的には個人口座よりも高コストとなります。しかし、取引規模が大きく、長期的に安定した利益が見込める場合は、法人化によるメリットがこれらのコストを上回る可能性があります。

海外FX法人化のメリット 本文の目次に戻る

海外FXで法人化することには、様々なメリットがあります。ここでは、税負担の軽減から社会的信用の向上まで、海外FX法人化の主要なメリットについて詳しく説明していきます。

税負担を軽減することができる

海外FXを法人化することで、税負担を大幅に軽減できる可能性があります。個人で海外FXを行う場合、所得税は累進課税が適用されるため、利益が増えるほど税率が上がっていきます。一方、法人の場合は一定の税率が適用されるため、高額な利益を得た際に特に税負担の軽減効果が大きくなります。

例えば、年間1,000万円の利益を上げた場合を比較してみましょう。

| 課税形態 | 税率 | 納税額 |

|---|---|---|

| 個人(所得税) | 最大55% | 最大550万円 |

| 法人(法人税) | 約23.2% | 約232万円 |

上記の表からわかるように、法人化することで大幅な税負担の軽減が可能となります。また、法人の場合は経費として計上できる項目が個人よりも多いため、さらなる節税効果も期待できます。例えば、オフィス賃料、従業員の給与、取引に関連する旅費交通費なども経費として認められやすくなります。

厚生年金に加入できる

海外FXを法人化することで、厚生年金に加入できるようになります。これは個人事業主では得られない大きなメリットの一つです。厚生年金に加入することで、将来の年金受給額が増加し、より安定した老後の生活設計が可能となります。

厚生年金は国民年金に比べて受給額が高く、平均的な受給額を比較すると以下のようになります。

| 年金種類 | 平均月額受給額 |

|---|---|

| 国民年金 | 約5万円 |

| 厚生年金 | 約15万円 |

このように、厚生年金に加入することで老後の生活の質を大きく向上させることができます。また、障害年金や遺族年金などのセーフティネットも充実しているため、不測の事態に対する備えとしても有効です。

赤字を10年間繰り越すことができる

海外FXを法人化することで、赤字を最大10年間繰り越すことができるようになります。これは個人事業主の場合の3年間と比べて大きな違いです。この制度を活用することで、長期的な視点での事業運営が可能となり、一時的な損失を将来の利益と相殺することができます。

例えば、ある年に1,000万円の赤字が出たとしても、その後の10年間でその赤字を相殺することができます。これにより、事業の安定性が高まり、リスクの高い取引や新規事業への挑戦がしやすくなります。また、この制度は税負担の平準化にも役立ち、事業の継続性を支える重要な要素となります。

含み損も計上できる

法人化することで、含み損も会計上で計上することが可能になります。個人の場合、実現した損益のみが課税対象となりますが、法人の場合は未実現の損益も決算時に計上する必要があります。これは一見デメリットに思えるかもしれませんが、実は大きなメリットがあります。

含み損を計上することで、その年度の課税所得を減らすことができます。例えば、ある年度に1,000万円の利益があったとしても、500万円の含み損がある場合、課税所得は500万円に抑えることができます。これにより、一時的な税負担を軽減し、キャッシュフローを改善することが可能となります。

また、含み損を計上することで、より正確な財務状況を把握することができ、リスク管理や投資判断の精度を高めることができます。

社会的な信用が向上する

海外FXを法人化することで、社会的な信用が大きく向上します。個人事業主と比較して、法人は社会的に認知された事業体として扱われるため、取引先や金融機関からの信頼を得やすくなります。

具体的には以下のようなメリットがあります。

- 融資の審査が通りやすくなる

- 取引先との契約がスムーズになる

- 優秀な人材を採用しやすくなる

- ビジネスパートナーを見つけやすくなる

これらの信用力の向上は、事業の拡大や新規事業の立ち上げ時に大きな力となります。また、個人の資産と法人の資産が明確に分離されるため、個人のリスクを軽減することもできます。

利益を別事業に投資できる

法人化することで、海外FXで得た利益を別の事業に投資しやすくなります。個人の場合、利益は個人所得として課税されるため、別の事業に投資する際にも再度課税されるリスクがあります。しかし、法人の場合は、同一法人内での資金移動であれば課税されません。

これにより、以下のような投資戦略が可能になります。

- 不動産投資への資金活用

- 新規事業の立ち上げ

- 株式投資による資産運用

- 他社への出資や買収

このように、海外FXで得た利益を効率的に運用し、事業の多角化や資産の増大を図ることができます。また、複数の事業を展開することで、リスク分散効果も期待できます。

海外FX法人化のデメリット 本文の目次に戻る

海外FXの法人口座は、個人口座と比較して税制面でのメリットがある一方で、いくつかの重要なデメリットも存在します。ここでは、海外FX取引を法人化する際に知っておくべき5つの主要なデメリットについて詳しく説明していきます。これらのデメリットを理解することで、法人化の決断をより慎重に行うことができるでしょう。

自由に出金することはできない

法人口座を利用する際の最大のデメリットの一つは、自由に資金を引き出すことができないという点です。個人口座では、トレードで得た利益をいつでも自由に引き出し、個人的な用途に使用することができます。しかし、法人口座の場合、すべての資金は会社の所有物となります。

これは、トレーダーが個人的な支出のために即座に資金を使用することができないことを意味します。法人口座から資金を引き出すためには、正式な手続きを踏む必要があります。通常、これは役員報酬や配当金の形で行われますが、これらの支払いは事前に決定された金額と頻度に基づいて行われます。

例えば、役員報酬を月額30万円と設定した場合、その年度中はその金額を変更することはできません。たとえ大きな利益が出たとしても、即座にその分を引き出すことはできないのです。このような制約は、個人の生活資金の管理や急な出費への対応を難しくする可能性があります。

また、法人口座からの出金には、適切な会計処理と税務申告が必要となります。これは、単に資金を引き出すだけでなく、その出金が適切に記録され、税法に準拠していることを確認する必要があることを意味します。このプロセスは時間がかかり、場合によっては専門家のアドバイスが必要となる可能性もあります。

法人の設立・維持にはコストがかかる

海外FXの法人口座を開設するためには、まず法人を設立する必要があります。この過程には相当なコストと時間がかかります。法人設立の費用は、選択する法人の形態によって異なりますが、一般的に以下のような費用が発生します。

| 法人の種類 | 設立費用の目安 |

|---|---|

| 株式会社 | 20万円〜30万円 |

| 合同会社 | 10万円〜15万円 |

これらの費用には、登記費用、定款作成費用、税理士や行政書士への報酬などが含まれます。しかし、法人の設立費用はあくまでも初期投資の一部に過ぎません。

法人を維持するためには、継続的なコストが発生します。これには以下のようなものが含まれます。

- 税理士費用:年間で数十万円程度

- 会計ソフトの利用料:月額数千円〜数万円

- 法人税や住民税:利益に応じて変動

- 社会保険料:従業員がいる場合は必須

これらの費用は、FXトレードの利益から差し引かれることになるため、法人化による税制上のメリットを相殺してしまう可能性があります。特に、取引規模が小さい場合や利益が安定していない場合は、これらの固定費が大きな負担となる可能性があります。

さらに、法人の運営には専門的な知識が必要となります。会計や税務の知識がない場合は、専門家に依頼する必要があり、これもまた追加のコストとなります。このように、法人の設立と維持には継続的な投資が必要であり、これらのコストを上回る利益を上げられるかどうかを慎重に検討する必要があります。

赤字でも納税の対象となる

法人口座を利用する際の重要なデメリットの一つは、赤字経営であっても一定の税金を支払わなければならないという点です。個人事業主の場合、赤字年度には所得税の支払いが発生しませんが、法人の場合は異なります。

具体的には、法人住民税の均等割が毎年課税されます。この均等割は、会社の規模や所在地によって異なりますが、一般的に年間7万円程度から始まります。つまり、FXトレードで損失を出した年であっても、この均等割は支払わなければならないのです。

| 法人の規模 | 法人住民税均等割(年間) |

|---|---|

| 小規模法人 | 約7万円〜 |

| 中規模法人 | 約20万円〜 |

| 大規模法人 | 約200万円〜 |

この均等割は、会社の存続期間中は毎年支払い続ける必要があります。FXトレードの成績が芳しくない年であっても、この固定費用は避けられません。これは、特に取引規模が小さい場合や、不安定な収益構造を持つトレーダーにとっては大きな負担となる可能性があります。

さらに、法人税の場合、繰越欠損金の制度はありますが、その適用には制限があります。大規模法人(資本金1億円超)の場合、繰越欠損金の控除限度額は所得金額の50%までとなっています。つまり、過去の損失を全額控除できるわけではなく、一定の課税所得が生じる可能性があるのです。

また、消費税の観点からも注意が必要です。法人の場合、年間の課税売上高が1,000万円を超えると、原則として消費税の納税義務が発生します。FXトレードの利益も課税売上高に含まれるため、大きな利益を上げた年には、翌々年から消費税の納税が必要になる可能性があります。

これらの税金は、FXトレードの収益性を直接的に低下させる要因となります。そのため、法人化を検討する際には、これらの固定的な税負担を十分に考慮し、長期的な収益計画を立てる必要があります。

廃業時にも費用がかかる

法人口座を利用してFXトレードを行う際、将来的な廃業の可能性も考慮に入れる必要があります。法人を解散し、清算する過程には予想以上の費用と手間がかかることを理解しておくことが重要です。

法人の廃業プロセスには、主に以下のような費用が発生します。

- 登記費用。約3万円〜5万円

- 税理士費用。約20万円〜50万円(規模や複雑さによって変動)

- 弁護士費用。必要に応じて(債権債務の整理が複雑な場合など)

- 残余財産の分配に伴う税金。法人税、所得税など

これらの費用に加えて、廃業時には未払いの税金や社会保険料などの清算も必要となります。特に注意が必要なのは、FXトレードで生じた含み益に対する税金です。廃業時には、未決済ポジションをすべて決済する必要があり、その結果生じる利益に対しても課税されます。

また、廃業のプロセスは単に費用面だけでなく、時間と労力も要します。一般的な廃業の流れは以下のようになります。

- 解散の決議

- 官公庁への届出

- 債権債務の整理

- 確定申告と清算所得課税

- 残余財産の分配

- 清算結了の登記

このプロセスは、通常数ヶ月から半年以上かかることもあり、その間は継続的な管理と手続きが必要となります。特に、税務署や法務局とのやり取りには専門的な知識が求められるため、多くの場合、税理士や弁護士などの専門家のサポートが不可欠となります。

さらに、法人を清算する際には、過去の取引や会計記録を詳細に確認する必要があります。FXトレードの記録が不十分だった場合、この過程で予期せぬ問題が発生する可能性もあります。

これらの費用と手間は、FXトレードを個人で行う場合には発生しないものです。法人化を検討する際には、将来的な廃業の可能性も視野に入れ、そのコストと労力を考慮に入れる必要があります。短期的な税制上のメリットだけでなく、長期的な視点で法人運営のコストを評価することが重要です。

含み益も課税対象となる

法人口座でFXトレードを行う際の重要なデメリットの一つは、含み益も課税対象となることです。これは個人口座との大きな違いであり、トレーダーの税務戦略に大きな影響を与える可能性があります。

法人の場合、決算期末時点で保有している未決済ポジションの評価損益が課税対象となります。つまり、実際に利益を確定させていなくても、含み益がある場合はその時点で税金を支払う必要があるのです。これは以下のような影響をもたらします。

以下は、含み益に対する課税の問題点をまとめた表です。

| 問題点 | 説明 |

|---|---|

| キャッシュフローへの影響 | 含み益に対する税金の支払いにはキャッシュが必要であり、その分トレーディング資金を減らすことになり、取引の柔軟性が制限される可能性があります。 |

| 税務計画の複雑化 | 含み益課税により、年度をまたいだ長期ポジションの管理が複雑化します。未実現の利益に対しても税金が発生するため、税務計画が難しくなります。 |

| 損益の変動リスク | 含み益に対する税金を支払った後に市場が反転し損失が発生した場合、すでに支払った税金を取り戻すことが難しくなり、特に市場の変動が大きい場合にはリスクが高まります。 |

| 会計処理の複雑化 | 未決済ポジションの正確な評価と適切な会計処理が求められ、これには専門的な知識が必要です。多くの場合、専門家のサポートが不可欠となります。 |

具体的な例を挙げると、年末時点で100万円の含み益があるポジションを持っている場合、法人税率を30%と仮定すると、30万円の税金負担が発生します。この30万円は、実際にはまだ利益として確定していないにもかかわらず、支払わなければならない金額となります。

| 含み益 | 法人税率 | 税金負担 |

|---|---|---|

| 100万円 | 30% | 30万円 |

このような課税方式は、特に長期的なトレーディング戦略を採用しているトレーダーにとっては大きな課題となる可能性があります。年度をまたいで保有するポジションの管理や、税金の支払いのためのキャッシュ管理など、個人口座では考慮する必要のなかった要素を慎重に検討する必要があります。

また、この含み益課税は、法人のFXトレーディングにおける利益の実質的な減少につながる可能性があります。特に、高頻度で大きなポジションを取るトレーダーにとっては、この税務上の取り扱いが戦略の見直しを迫る要因となるかもしれません。

したがって、法人口座でのFXトレードを検討する際には、この含み益課税の影響を十分に理解し、それに対応できる資金管理と取引戦略を準備することが極めて重要です。税務専門家との綿密な相談を行い、自身のトレーディングスタイルに最適な対応策を見出すことが求められます。

海外FXの法人口座開設の必要書類 本文の目次に戻る

海外FXで法人口座を開設する際には、個人口座とは異なる書類が必要となります。ここでは、法人口座開設に必要な書類と、その準備のポイントについて詳しく説明していきます。

法人の各種証明書類

法人口座を開設する際には、まず法人としての実在性と信頼性を証明するための書類が求められます。主に必要となる法人の証明書類は以下の通りです。

| 必要書類 | 概要 |

|---|---|

| 登記簿謄本・全部履歴事項証明書 | 法人の基本情報が記載された公的文書 |

| 取締役一覧 | 会社の役員構成を示す書類 |

| 株主名簿 | 株主の情報を記載した書類 |

| 定款 | 会社の基本規則を定めた文書 |

| 法人住所確認書類 | 会社の所在地を証明する書類 |

| 銀行の取引明細書 | 法人口座の取引履歴を示す書類 |

これらの書類の中でも、特に重要なのが登記簿謄本(全部事項証明書)です。この書類は法人の基本情報を網羅しており、多くの海外FX業者が必須書類として指定しています。

注意すべき点として、登記簿謄本には発行日から一定期間内(多くの場合3ヶ月以内)のものが求められることがあります。そのため、口座開設の手続きを始める前に、最新の登記簿謄本を取得しておくことをおすすめします。

法務局の登記ネットを利用すれば、オンラインで簡単に登記簿謄本を取得できます。事前に準備しておくことで、スムーズな口座開設手続きが可能となります。

代表者の本人確認書類

法人の証明書類に加えて、代表者個人の本人確認書類も必要となります。これは、法人を代表する個人の身元を確認するためのものです。主に必要となる代表者の本人確認書類は以下の通りです。

- 身分証明書:運転免許証やパスポートなど、公的機関が発行した顔写真付きの身分証明書が求められます。

- 住所証明書:住民票や公共料金の支払い明細など、代表者の現住所を証明できる書類が必要です。

これらの書類は、個人口座開設時に提出したものと同じでも構いません。ただし、注意すべき重要なポイントがあります。代表者の現住所と、登記簿謄本に記載されている代表者の住所が一致している必要があるのです。

もし住所が異なる場合、口座開設が拒否されたり、追加の確認が必要になったりする可能性があります。そのため、事前に登記簿謄本と住所証明書の内容を確認し、必要に応じて登記事項の変更手続きを行っておくことが重要です。

また、海外FX業者によっては、これらの書類に加えて追加の書類を求める場合もあります。例えば、会社の事業内容を詳細に説明する書類や、資金源を証明する書類などが要求されることがあります。

したがって、具体的にどの書類が必要かは、口座開設を希望する海外FX業者の日本語サポートに直接問い合わせることをおすすめします。各業者の要求事項を事前に把握しておくことで、スムーズな口座開設手続きが可能となります。

海外FX法人口座を開設するタイミング・目安 本文の目次に戻る

ここでは、海外FX取引において法人口座を開設するべき適切なタイミングと目安について詳しく説明していきます。

海外FXで法人口座を開設するタイミングを検討する際、最も重要な要素は年間の取引利益額です。一般的に、年間の取引利益が300万円を超えた頃から法人化を検討し始めるのが適切だと言えます。これは、個人口座と法人口座の税金面でのメリット・デメリットを比較した結果です。

法人口座と個人口座の税金面での損益分岐点は、おおよそ年間利益700万円前後です。しかし、実際には経費控除などの要因も考慮する必要があります。法人口座では、取引に関連する様々な費用を経費として計上できるため、実質的な節税効果はより低い利益水準から得られる可能性があります。

以下の表は、年間利益額に応じた個人口座と法人口座の税額比較の一例です。

| 年間利益 | 個人口座の税額 | 法人口座の税額 |

|---|---|---|

| 300万円 | 417,200円 | 741,600円 |

| 500万円 | 1,046,000円 | 1,214,100円 |

| 700万円 | 1,754,400円 | 1,711,200円 |

| 1,000万円 | 2,948,800円 | 2,695,700円 |

この表からわかるように、700万円を超えたあたりから法人口座の方が税金面で有利になり始めます。ただし、これは経費控除を考慮していない単純計算であり、実際には300万円から500万円の利益水準でも法人化のメリットが出始める可能性があります。

法人化を検討する際は、単に税金面だけでなく、取引の安定性や将来性も考慮する必要があります。例えば、毎月25万円から30万円程度の安定した利益を上げられるようになった場合、法人化を真剩に検討するタイミングと言えるでしょう。

また、法人口座開設にはある程度の初期費用と手続きが必要となります。そのため、一時的な利益増加ではなく、持続的に利益を上げられる見込みがあることが重要です。短期的な変動ではなく、中長期的な視点で自身の取引パフォーマンスを評価し、法人化の判断をすることが賢明です。

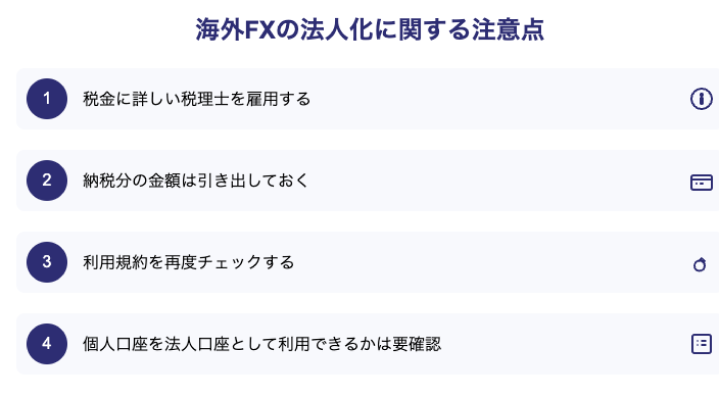

海外FXの法人化に関する注意点 本文の目次に戻る

ここでは、海外FXの法人化を検討する際に注意すべき重要なポイントについて説明していきます。法人化には多くのメリットがありますが、同時にいくつかの注意点も存在します。これらを理解することで、より適切な判断を下すことができるでしょう。

会社を設立しなければならない

海外FXの法人化を進める上で、最初に直面する大きなハードルが会社の設立です。個人での取引から法人での取引に移行するためには、まず法人格を持つ会社を設立する必要があります。

会社設立には、定款の作成、資本金の払い込み、登記申請など、複数のステップが必要となります。また、設立費用も考慮しなければなりません。一般的な株式会社の設立には、20万円から30万円程度の費用がかかると言われています。

さらに、会社設立後も維持費用が発生します。例えば、年間の登録免許税や法人住民税などの固定費用、そして会計処理や税務申告のための経費などが挙げられます。これらの費用は、FX取引の利益から捻出する必要があります。

会社設立のプロセスは複雑で時間がかかる場合もあるため、法人化を検討している場合は、早めに準備を始めることをおすすめします。専門家のアドバイスを受けながら、慎重に進めていくことが重要です。

税金に詳しい税理士を雇用する

海外FXの法人化において、税務面での適切な対応は非常に重要です。個人取引と法人取引では税金の計算方法や申告手続きが大きく異なるため、税金に詳しい税理士の雇用が必要不可欠となります。

特に海外FXに精通した税理士を見つけることが重要です。なぜなら、海外FXの取引は国内FXとは異なる税務上の取り扱いがあるからです。例えば、為替差益の計上タイミングや、海外口座の申告義務などについて、正確な知識を持った専門家のサポートが必要となります。

税理士の雇用にはコストがかかりますが、これは単なる経費ではなく、将来的なリスク回避のための投資と考えるべきです。適切な税務処理を行うことで、税務調査のリスクを軽減し、安定した事業運営が可能となります。

以下は、税理士に相談すべき主な項目です。

| 相談項目 | 内容 |

|---|---|

| 法人税申告 | 年間の利益に対する法人税の計算と申告 |

| 消費税申告 | 取引に関連する消費税の計算と申告 |

| 海外口座の申告 | 海外FX口座の保有に関する適切な申告方法 |

| 経費処理 | FX取引に関連する経費の適切な処理方法 |

| 税務調査対策 | 税務調査に備えた適切な帳簿管理の方法 |

税理士の選定は慎重に行い、海外FXの経験や知識が豊富な専門家を見つけることが重要です。また、定期的なコミュニケーションを取り、最新の税制改正にも対応できるようにしましょう。

納税分の金額は引き出しておく

海外FXの法人化において、適切な資金管理は非常に重要です。特に、納税のための資金を確保しておくことは、事業の安定性を保つ上で欠かせません。

FX取引で利益が出た場合、その利益に対して法人税などが課税されます。しかし、FX取引の性質上、利益が出た後に大きな損失を被るリスクも常に存在します。そのため、納税のための資金を取引口座内に置いたままにしておくのは危険です。

適切な対応としては、利益が確定した時点で、予想される納税額を取引口座から引き出し、別の安全な口座に保管しておくことです。これにより、その後の取引結果に関わらず、確実に納税義務を果たすことができます。

具体的な手順としては以下のようになります。

- 月次または四半期ごとに利益を確認する

- 税理士と相談の上、予想される納税額を算出する

- 算出された金額を取引口座から法人の銀行口座に移動する

- 移動した資金は、安全性の高い預金口座などで管理する

このような資金管理を行うことで、突発的な相場変動による損失があっても、納税資金が不足するリスクを大幅に軽減することができます。また、計画的な資金管理は、事業の健全性を示す指標にもなり、金融機関や取引先との関係構築にもプラスに働くでしょう。

利用規約を再度チェックする

海外FXの法人化を進める際、利用している海外FX業者の利用規約を再度詳細にチェックすることは非常に重要です。個人口座と法人口座では、適用される規約や条件が異なる場合があるためです。

特に注意すべき点は以下の通りです。

以下は、法人としてFX取引を行う際に考慮すべきポイントをまとめた表です。

| ポイント | 説明 |

|---|---|

| 法人口座の開設可否 | すべての海外FX業者が法人口座を提供しているわけではありません。対応していない場合、新しい業者を探す必要があります。 |

| 取引条件の変更 | スプレッドやレバレッジなど、個人口座と法人口座で取引条件が異なることがあります。取引戦略に影響を与える可能性があるため、慎重に確認が必要です。 |

| 入出金の制限 | マネーロンダリング対策などの理由から、法人口座では入出金に関する制限が厳しくなる場合があります。大口取引の場合に注意が必要です。 |

| 口座維持費用 | 法人口座では、口座維持費用が発生することがあり、これが取引コストに影響を与える可能性があります。 |

| 報告義務 | 法人口座では、取引に関する詳細な報告が必要になる場合があります。適切な報告を行うための準備が求められます。 |

利用規約の変更により、これまでの取引戦略が実行できなくなる可能性もあります。そのため、法人化を決定する前に、複数の海外FX業者の利用規約を比較検討し、最適な業者を選択することが重要です。

また、利用規約の解釈に不明点がある場合は、直接海外FX業者に問い合わせて確認することをおすすめします。明確な理解のもとで取引を行うことで、将来的なトラブルを回避することができます。

個人口座を法人口座として利用できるかは要確認

海外FXの法人化を検討する際、既存の個人口座を法人口座として利用できるかどうかは、多くの人が疑問に思う点です。この問題については、慎重な対応が必要です。

まず、法律的な観点から見ると、個人口座を法人の取引に使用することは適切ではありません。個人と法人は別の法的主体であり、それぞれの資産は明確に区別されるべきだからです。また、税務上の観点からも、個人口座と法人の取引を混同することは問題を引き起こす可能性があります。

しかし、実務的には以下のような対応が考えられます。

法人化後のFX口座の対応方法について、以下の3つの選択肢をまとめた表です。

| 方法 | 説明 |

|---|---|

| 新規に法人口座を開設する | 最も推奨される方法です。法人名義で新規口座を開設し、個人口座から資金を移動します。法的にも税務上も問題がない手続きです。 |

| 個人口座の名義変更を依頼する | 一部のFX業者では、個人口座から法人口座への名義変更を許可していますが、対応可否は業者によって異なります。 |

| 個人口座を継続利用する | 法人化後も個人口座を使用できますが、税務上のリスクが高く、取引を法人として処理する際に問題が生じる可能性があるため推奨されません。 |

いずれの方法を選択する場合も、以下の点に注意が必要です。

- 海外FX業者の利用規約を確認する

- 税理士や弁護士などの専門家に相談する

- 取引の透明性を確保するための記録を適切に保管する

最終的には、法人としての信頼性や透明性を確保するためにも、新規に法人口座を開設することが最も安全で推奨される方法です。これにより、個人の資産と法人の資産を明確に区別し、適切な経理処理や税務申告を行うことができます。

法人化は重要な経営判断であり、慎重に進める必要があります。専門家のアドバイスを受けながら、自社の状況に最適な方法を選択することが重要です。

海外FXの法人化に関するよくある質問 本文の目次に戻る

ここでは、海外FXの法人化に関してよく寄せられる質問とその回答について詳しく説明していきます。法人口座の開設可否や費用、メリット、レバレッジ、税金面での違いなど、多くのトレーダーが気になる点を網羅的に解説します。

法人口座は作れる?

海外FXの法人口座は、多くの業者で開設が可能です。ただし、全ての海外FX業者が法人口座に対応しているわけではありません。法人口座の開設を希望する場合は、利用を検討している業者が法人口座サービスを提供しているかどうか、事前に確認することが重要です。

法人口座を開設できる主な海外FX業者には、Exness、FXGT、AXIORYなどがあります。これらの業者では、個人口座と同様のサービスを法人名義で利用することができます。法人口座の開設手続きは個人口座よりも複雑で、必要書類も多くなりますが、基本的な取引条件は個人口座とほぼ同じです。

法人口座を開設する際は、会社の登記簿謄本や定款、代表者の本人確認書類など、法人であることを証明する書類が必要となります。また、業者によっては法人の財務状況を確認するための資料を求められる場合もあるので、準備には時間がかかる可能性があります。

法人口座にかかる費用は?

海外FXの法人口座自体の開設や維持にかかる費用は、基本的に無料です。多くの海外FX業者は、法人口座に対しても個人口座と同様に、口座開設手数料や月額維持費を請求しません。これは、海外FX業者が顧客の取引量を増やすことで利益を得るビジネスモデルを採用しているためです。

しかし、法人口座を利用するためには、まず法人を設立する必要があります。法人設立にかかる費用は、以下のようになります。

| 項目 | 概算費用 |

|---|---|

| 登記費用 | 15万円〜30万円 |

| 定款認証 | 5万円程度 |

| 印鑑作成 | 1万円〜3万円 |

| その他諸経費 | 5万円程度 |

これらの初期費用に加えて、法人を維持するための年間経費も考慮する必要があります。例えば、税理士への報酬や決算書類の作成費用、法人税の納付などが発生します。これらの費用は、法人の規模や取引量によって大きく変動しますが、年間数十万円から数百万円程度かかる可能性があります。

したがって、海外FXの法人口座自体は無料で利用できますが、法人を設立・維持するための費用は決して安くありません。法人化を検討する際は、これらの費用と法人化によるメリットを慎重に比較検討することが重要です。

法人化には意味ない?

海外FXの法人化には、状況によって大きな意味があります。特に、取引規模が大きく、年間の利益が高額になる場合、法人化によるメリットは顕著になります。

法人化の主なメリットは以下の通りです。

| 項目 | 説明 |

|---|---|

| 税率の最適化 | 個人の所得税率(最高55%)に対し、法人税率(約23.2%)が適用されるため、特に高所得者にとって大幅な節税効果が期待できます。 |

| 経費処理の柔軟性 | FX取引に関連する費用(情報サービス料、セミナー費用など)を経費として計上でき、課税対象となる利益を抑えることができます。 |

| 損益通算と損失繰越 | 他の事業との損益通算が可能で、また最大10年間の損失繰越が認められているため、長期的な税務戦略が立てやすくなります。 |

| 事業としての信頼性 | 法人として取引することで、取引先や金融機関からの信頼性が向上し、資金調達や業務拡大に有利に働く可能性があります。 |

一方で、法人化にはデメリットもあります。法人の設立・維持コスト、複雑な会計処理、自由な資金引き出しの制限などが挙げられます。

したがって、法人化の意味があるかどうかは、個人の取引規模や収益状況、将来の事業展開計画などによって異なります。年間の利益が数百万円を超えるような場合や、FX取引を本格的なビジネスとして展開する予定がある場合は、法人化を真�ely検討する価値があるでしょう。ただし、取引規模が小さい場合や、副業程度の取引であれば、個人口座のままでも十分な場合が多いです。

法人口座のレバレッジは?

海外FXの法人口座におけるレバレッジは、基本的に個人口座と同じ条件が適用されます。多くの海外FX業者では、法人口座でも最大1000倍や500倍といった高レバレッジを提供しています。

ただし、法人口座のレバレッジに関して注意すべき点がいくつかあります。

法人口座のレバレッジに関する重要なポイントを以下の表にまとめました。

| 項目 | 説明 |

|---|---|

| 業者による違い | 一部の業者は、法人口座に対して個人口座よりも保守的なレバレッジ設定を適用し、法人取引のリスク管理を強化する場合があります。 |

| 取引量による調整 | 法人取引者の大口取引に応じて、リスク管理の観点からレバレッジが自動的に調整されることがあります。 |

| 規制の影響 | 法人口座は、MiFID IIなどの金融規制の影響を受け、個人口座に比べて厳格なレバレッジ制限が課される場合があります。 |

| カスタマイズの可能性 | 一部の業者では、法人顧客向けにレバレッジをカスタマイズできるオプションが提供されており、リスク管理方針に合わせた設定が可能です。 |

法人口座のレバレッジを最大限活用するためには、取引戦略やリスク管理方針を明確にし、それに適した業者を選択することが重要です。また、高レバレッジ取引には高リスクが伴うため、法人としての責任ある取引姿勢が求められます。

法人口座と個人口座の税金面での違いは?

海外FXの法人口座と個人口座では、適用される税制が大きく異なります。この違いは、特に高額の利益を得ている場合に顕著になります。

個人口座の場合:

- FXの利益は「雑所得」として扱われ、総合課税の対象となります。

- 税率は所得金額に応じて5%〜45%(住民税10%を含めると最高55%)の累進課税が適用されます。

- 他の所得と合算して課税されるため、給与所得などが高い場合は高税率になりやすいです。

法人口座の場合:

- FXの利益は法人の事業所得として扱われ、法人税の対象となります。

- 基本的な法人税率は23.2%で、地方税を含めても約30%程度です。

- 資本金1億円以下の中小企業の場合、年800万円以下の所得部分には軽減税率(15%)が適用されます。

以下の表で、個人口座と法人口座の税金面での違いを比較します。

| 項目 | 個人口座 | 法人口座 |

|---|---|---|

| 適用税制 | 所得税(総合課税) | 法人税 |

| 税率 | 5%〜45%(最高55%) | 約23.2%(中小企業は軽減あり) |

| 課税対象 | 他の所得と合算 | FX利益のみ |

| 経費処理 | 限定的 | 幅広い項目が可能 |

| 損失繰越 | 不可 | 最大10年間可能 |

法人口座の場合、経費として認められる項目が多いため、実質的な課税対象額を抑えられる可能性があります。また、損失が発生した場合の繰越制度も有利です。

ただし、法人化にはコストやリスクも伴うため、個人の取引規模や将来計画に応じて慎重に検討する必要があります。特に、年間の利益が数百万円を超えるような場合は、法人化による税務メリットが大きくなる可能性が高いでしょう。

XMTradingでも法人口座は作れる?

XMTradingでは、残念ながら法人口座の開設サービスは提供されていません。XMTradingは個人トレーダー向けのサービスに特化しており、現時点では法人顧客向けの口座開設オプションは用意されていません。

XMTradingを利用したい法人トレーダーにとっては、この点が大きなデメリットとなる可能性があります。しかし、XMTradingは個人トレーダー向けに優れたサービスを提供しているため、多くのトレーダーに支持されています。

法人口座の開設を希望する場合は、以下のような代替案を検討することをおすすめします。

法人口座が利用できない場合の対応策を以下の表にまとめました。

| 項目 | 説明 |

|---|---|

| 他の海外FX業者の利用 | Exness、FXGT、AXIORYなど、法人口座サービスを提供している他の業者を利用することで、法人口座のメリットを享受する。 |

| 個人口座の利用 | 法人化によるメリットとコストを慎重に検討し、引き続き個人口座での取引を行う。 |

| 複数の口座の使い分け | XMTradingの個人口座と、他業者の法人口座を併用し、取引条件やニーズに応じて柔軟に使い分ける。 |

| XMTradingの方針変更を待つ | 将来的にXMTradingが法人口座を提供する可能性もあるため、公式発表を確認しながら対応を検討する。 |

法人口座の開設を検討している場合は、各業者の提供するサービス内容や取引条件を詳細に比較検討することが重要です。また、法人化に伴う税務や会計面でのメリット・デメリットについても、専門家に相談しながら慎重に判断することをおすすめします。

XMTradingで法人口座が開設できないからといって、必ずしも不利益になるわけではありません。個人の取引スタイルや目標に合わせて、最適な取引環境を選択することが重要です。

海外fx 法人口座 編集者

Slash Payment

コンテンツ編集部

当サイトの記事は、専門家の監修のもと、編集部が執筆・編集しています。最新かつ正確な情報をお届けすることを心がけていますが、情報の正確性を保証するものではありません。