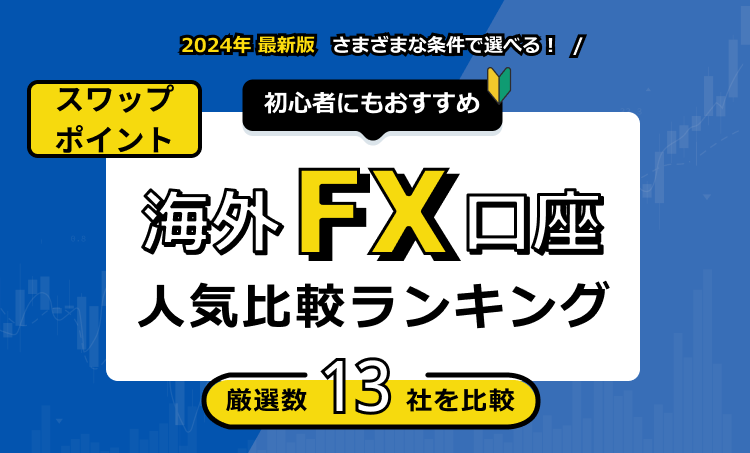

いきなり結論!海外FX スワップポイント おすすめ人気比較ランキング

- 1XM (エックスエム)初心者から上級者まで幅広い層に対応した総合的なサービスを求める人におすすめ。

- 2AXIORY (アキシオリー)スキャルピングトレーダーや低スプレッドを重視する人におすすめ。

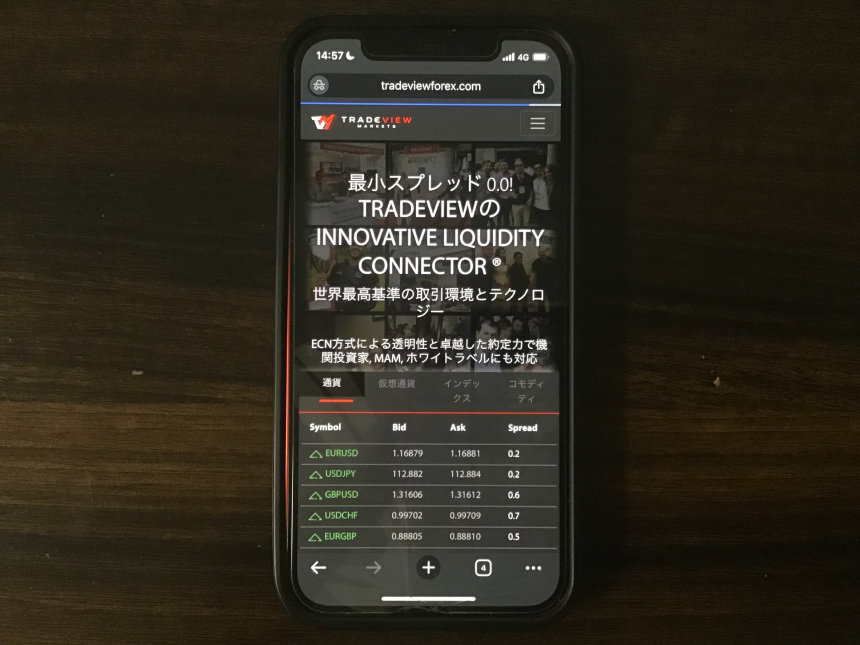

- 3Tradeview (トレードビュー)機関投資家レベルの取引環境を求める人におすすめ。

海外FX スワップポイント おすすめ比較ランキング検証プロセス・基準

人気の海外FX業者・口座・ブローカーをすべて集めて、徹底的に比較検証しました

1人気度

海外FX業者の市場での評判、ユーザー数、取引量などを総合的に評価し、業者の人気度を判断します。

2セキュリティ・信頼性

海外海外FX業者のセキュリティ対策、規制遵守状況、財務の健全性を評価し、トレーダーの資金の安全性を判断します。

3コストパフォーマンス

FX取引にかかる各種コストと、提供されるサービスの価値を総合的に評価し、コストパフォーマンスを判断します。

4取引プラットフォームの使いやすさ

海外FX業者が提供する取引プラットフォーム(PCおよびモバイルアプリ)の機能性、使いやすさ、安定性を総合的に評価します。

5取引サービスの充実性

海外FX業者が提供する取引サービスの多様性と独自性を評価し、トレーダーにとっての選択肢の豊富さを判断します。

すべての検証は Slash Advisor が社内の専門家編集チームにおける独自採点ロジック・基準・調査に基づいて行っています。

海外FX スワップポイント 全13選おすすめかんたん比較一覧表

# | ロゴ | ブローカー | アクション | スワップポイント(買) | スワップポイント(売) |

|---|---|---|---|---|---|

1 |  | 口座開設 | 1517円 | -5291円 | |

2 |  | 口座開設 | -23.4円 | +8.442円 | |

3 |  | 口座開設 | -11.0円 | +0.0円 | |

4 |  | 口座開設 | 716円 | -3341円 | |

5 |  | 口座開設 | 1137円 | -2627円 | |

6 |  | 口座開設 | -11円 | +4円 | |

7 |  | 口座開設 | -17.1円 | -8.6円 | |

8 |  | 口座開設 | -0.69円 | -0.88円 | |

9 |  | 口座開設 | -6.9円 | +1.13円 | |

10 |  | 口座開設 | -0.18% | -1.53% |

FXGT

エフエックスジーティー

高レバレッジと豊富なボーナスで、FXと仮想通貨取引を同時に楽しめる新興ブローカー!

TitanFX

タイタンエフエックス

低スプレッドと高レバレッジで、スキャルピングトレーダーに人気の海外FX業者!

IS6FX

アイエスシックスエフエックス

高レバレッジと魅力的なスワップポイントで、トレーダーに有利な取引環境を提供!

LandFX

LandPrime

低スプレッドと高レバレッジで、多様な取引スタイルに対応する新進気鋭の海外FX業者!

iFOREX

アイフォレックス

82種類の通貨ペアと最大400倍レバレッジで、多様な取引戦略を可能にする老舗FX業者!

海外FXのスワップポイントとは? 本文の目次に戻る

ここでは海外FXにおけるスワップポイントの基本的な概念と仕組みについて説明していきます。

海外FXのスワップポイントとは、2つの通貨間の金利差から生じる利益または損失のことを指します。FX取引では、異なる国の通貨を売買するため、それぞれの通貨に対応する国の金利差が発生します。この金利差を利用して、投資家は追加の収益を得ることができるのです。

スワップポイントは、ポジションを翌日以降に持ち越す際に発生します。高金利通貨を買い、低金利通貨を売るポジションを保有すると、プラスのスワップポイントを受け取ることができます。逆に、低金利通貨を買い、高金利通貨を売るポジションを保有すると、マイナスのスワップポイントを支払うことになります。

例えば、日本円(低金利)に対して米ドル(高金利)を買うポジションを保有した場合、スワップポイントはプラスになります。一方、米ドルを売り、日本円を買うポジションではマイナスのスワップポイントが発生します。

| 通貨ペア | 買いポジション | 売りポジション |

|---|---|---|

| USD/JPY | プラススワップ | マイナススワップ |

| EUR/JPY | プラススワップ | マイナススワップ |

| AUD/JPY | プラススワップ | マイナススワップ |

海外FXでのスワップポイント運用は、長期保有戦略の一つとして人気があります。特に、金利差の大きい通貨ペアを選択することで、より高いスワップポイントを獲得することができます。ただし、為替レートの変動リスクも考慮する必要があるため、スワップポイントだけでなく、総合的な運用戦略を立てることが重要です。

スワップポイントは日々変動するため、常に最新の情報を確認することが大切です。また、海外FX業者によってスワップポイントの条件が異なる場合があるので、複数の業者を比較検討することをおすすめします。

海外FXのスワップポイント運用は、適切に管理すれば安定した収益源となる可能性がありますが、同時に為替リスクや金利変動リスクなども伴います。そのため、十分な知識と経験を積んだ上で、自己の資金力と相談しながら慎重に運用を行うことが重要です。

海外FXのスワップポイントの仕組み 本文の目次に戻る

ここでは、海外FXにおけるスワップポイントの仕組みについて詳しく説明していきます。スワップポイントは、通貨ペア間の金利差から生じる利益または損失のことを指します。この仕組みを理解することで、効果的な運用戦略を立てることができます。

各国の政策金利によってスワップポイントは変動する

スワップポイントは、各国の政策金利に大きく影響を受けます。政策金利とは、中央銀行が設定する基準となる金利のことで、国の経済状況や物価の安定を図るために調整されます。

例えば、ある国の政策金利が上昇すると、その国の通貨を保有することで得られるスワップポイントも増加する傾向にあります。逆に、政策金利が低下すれば、スワップポイントも減少します。

以下は、主要国の政策金利の一例です(2024年11月時点)。

| 国名/通貨 | 金利 | 政策金利名 |

|---|---|---|

| 日本/円(JPY) | 0.10% | 日本銀行当座預金のうちの超過準備預金の金利 |

| アメリカ/ドル(USD) | 5.25% ~5.50% | フェデラルファンド(FF)金利 |

| EU加盟国/ユーロ(EUR) | 3.75% - 4.50% | ECB預金ファシリティ金利、ECB政策金利、ECB限界貸出ファシリティ金利 |

| イギリス/ポンド(GBD) | 5.25% | 準備預金金利 |

このように、各国の政策金利は大きく異なります。トレーダーは、これらの金利差を利用してスワップポイントを獲得する戦略を立てることができます。例えば、高金利通貨を買い、低金利通貨を売るポジションを取ることで、プラスのスワップポイントを得ることが可能です。

スワップポイントが付与されるタイミング

スワップポイントは、ポジションを翌日に持ち越す際に発生します。具体的には、ニューヨーク市場のクローズ時間である日本時間の朝7時前後(サマータイムは朝6時前後)に発生します。

ただし、実際にスワップポイントが口座に反映されるのは、通常2営業日後となります。これは、外国為替市場における取引の決済が2営業日後に行われるためです。

例えば、月曜日から火曜日にかけてポジションを持ち越した場合、そのスワップポイントは水曜日に口座に反映されます。また、週末をまたぐ場合は特殊なケースとなり、金曜日から月曜日にかけての3日分のスワップポイントがまとめて付与されます。

以下は、主要な海外FX業者におけるスワップポイントの付与時間と3日分付与日の例です。

| 海外FX業者 | サマータイム | 冬時間 | 3日分付与日 |

|---|---|---|---|

| AXIORY | 6:00~6:05 | 7:00~7:05 | 水曜日 |

| TitanFX | 5:59~6:01 | 6:59~7:01 | 水曜日 |

| XM Trading | 5:59~6:05 | 6:59~7:05 | 水曜日 |

トレーダーは、これらのタイミングを把握し、効果的なポジション管理を行うことが重要です。

スワップポイントによる利益は課税対象

海外FXで得たスワップポイントによる利益は、日本の税法上、課税対象となります。これは、売買による利益と同様に扱われ、確定申告の際に申告する必要があります。

具体的には、スワップポイントによる利益は「雑所得」として分類され、他の所得と合算して総所得金額が計算されます。そして、この総所得金額に応じて、5%から45%の累進課税方式で税率が適用されます。

例えば、年間のスワップポイント収益が100万円の場合、他の所得と合わせて総所得金額を計算し、その金額に応じた税率で所得税が課されます。さらに、所得税に加えて復興特別所得税(所得税額の2.1%)も課税されます。

トレーダーは、このような税金の仕組みを理解し、適切な税務管理を行うことが重要です。特に、大きな利益を得た場合は、税理士などの専門家に相談することをおすすめします。

海外FXと国内FXのスワップポイントの違い

海外FXと国内FXでは、スワップポイントに関していくつかの重要な違いがあります。これらの違いを理解することで、自分の取引スタイルに合った選択ができます。

まず、スワップポイントの水準に関しては、一般的に国内FXの方が高くなる傾向があります。これは、国内FX業者が顧客獲得のために競争的なレートを提供していることが一因です。

例えば、同じ通貨ペアでも、国内FXでは年利換算で3%のスワップポイントが付く場合、海外FXでは2%程度になることがあります。

しかし、レバレッジに関しては大きな違いがあります。国内FXでは金融庁の規制により最大レバレッジが25倍に制限されていますが、海外FXではこの制限がなく、100倍、200倍、さらには1000倍といった高レバレッジでの取引が可能です。

この違いは、必要資金額に大きく影響します。例えば、100万円相当のポジションを取る場合、国内FXでは最低4万円の証拠金が必要ですが、海外FXでレバレッジ100倍を使用すれば、1万円の証拠金で同じポジションを取ることができます。

また、取り扱い通貨ペアの種類も異なります。海外FXの方が、エキゾチックな通貨ペアを含め、より多くの選択肢を提供していることが多いです。これにより、より多様なスワップポイント戦略を立てることが可能になります。

ただし、海外FXは規制が緩いため、リスク管理には十分な注意が必要です。高レバレッジによる取引は、大きな利益の可能性と同時に、大きな損失のリスクも伴います。

トレーダーは、これらの違いを十分に理解した上で、自身の資金力、リスク許容度、取引スタイルに合わせて、海外FXと国内FXを適切に選択することが重要です。

海外FXのスワップポイントの確認方法 本文の目次に戻る

海外FXでのスワップポイントは、投資戦略を立てる上で重要な要素の一つです。ここでは、スワップポイントを確認する主な2つの方法について詳しく説明していきます。これらの方法を理解し、適切に活用することで、より効果的な取引が可能になるでしょう。

海外FX業者の公式サイトから確認する

多くの海外FX業者は、自社の公式ウェブサイト上でスワップポイントの情報を公開しています。この方法は、取引を始める前や、新しい通貨ペアでの取引を検討する際に特に有用です。

公式サイトでの確認方法は業者によって異なりますが、一般的には以下のような手順で確認できます。

- 業者の公式サイトにアクセスする

- 「取引条件」や「スワップポイント」などのセクションを探す

- 目的の通貨ペアのスワップポイントを確認する

多くの業者は、カレンダー形式や表形式でスワップポイントを表示しています。買いポジションと売りポジションそれぞれのスワップポイントが記載されているので、両方を確認することが重要です。

一部の業者では、独自の計算ツールを提供しているケースもあります。これを使用すると、保有期間や取引量に応じたスワップポイントの計算が可能になり、より正確な収益予測ができるでしょう。

ただし、全ての業者が公式サイト上でスワップポイントを公開しているわけではありません。そのような場合は、次に説明するMT4/MT5での確認方法を利用する必要があります。

MT4/MT5から確認する

MT4(MetaTrader 4)やMT5(MetaTrader 5)は、多くの海外FX業者が採用している取引プラットフォームです。これらのプラットフォームを使用すれば、リアルタイムでスワップポイントを確認することができます。

MT4/MT5でのスワップポイント確認方法は、使用する環境(スマートフォンアプリかPC版か)によって若干異なります。以下に、それぞれの確認手順をまとめた表を示します。

| 環境 | 確認手順 |

|---|---|

| スマートフォンアプリ版 | 1. 気配値の通貨ペアをタップ 2. 「MT4。通貨ペアのプロパティ」または「MT5。設定」をタップ 3. 「買いスワップ」「売りスワップ」を確認 |

| PC版 | 1. 気配値の通貨ペアを右クリック 2. 「仕様」をクリック 3. 「買いスワップ」「売りスワップ」を確認 |

MT4/MT5での確認は、最新のスワップポイントをリアルタイムで把握できるという大きな利点があります。市場の状況によってスワップポイントは変動するため、この方法は特に長期保有を考えている投資家にとって重要です。

また、MT5では「スワップレート」も確認できるため、より詳細な情報を得ることができます。ただし、表示されるスワップポイントは通常「ポイント」単位であるため、実際の金額(円表記)に換算するには別途計算が必要になります。

これらの確認方法を適切に使い分けることで、より効果的なスワップポイント運用が可能になります。公式サイトでの確認は全体的な傾向を把握するのに適しており、MT4/MT5での確認は日々の取引における細かな調整に役立ちます。投資家は自身の取引スタイルに合わせて、これらの方法を使い分けることが重要です。

海外FXのスワップポイントの計算方法 本文の目次に戻る

ここでは、海外FXにおけるスワップポイントの計算方法について詳しく説明していきます。スワップポイントは、通貨ペア間の金利差から生じる収益または費用であり、FXトレーダーにとって重要な要素の一つです。正確な計算方法を理解することで、より精度の高い利益予測が可能になります。

スワップポイントの計算方法は、取引する通貨ペアの種類によって異なります。主に2つのケースに分けられます。1つ目は決済通貨(通貨ペアの右側の通貨)が円の場合、2つ目は決済通貨が円以外の場合です。それぞれの計算方法について、具体的な例を交えながら解説していきます。

まず、決済通貨が円の場合の計算方法から見ていきましょう。この場合、以下の公式を使用します。

スワップ評価額(円) = スワップ値 × 取引通貨数 × 0.001(円の最小ポイント値)

例えば、USD/JPY(ドル円)の買いスワップが11.9ポイントで、10万通貨(1ロット)を取引する場合、計算は次のようになります。

11.9 × 100,000 × 0.001 = 1,190円

つまり、この取引で1日あたり1,190円のスワップポイントが得られることになります。

一方、決済通貨が円以外の場合は、計算がやや複雑になります。この場合、以下の公式を使用します。

スワップ評価額(円) = スワップ値 × 取引通貨数 × 0.00001(最小ポイント値) × クロス円のレート

例えば、EUR/USD(ユーロドル)の買いスワップが-9.9ポイントで、10万通貨を取引し、その日のドル円レートが130円だった場合、計算は次のようになります。

-9.9 × 100,000 × 0.00001 × 130 = -1,287円

この場合、1日あたり1,287円のスワップポイントを支払う必要があります。

| 通貨ペア | スワップ値 | 取引通貨数 | 最小ポイント値 | クロス円レート | スワップ評価額 |

|---|---|---|---|---|---|

| USD/JPY | 11.9 | 100,000 | 0.001 | - | 1,190円 |

| EUR/USD | -9.9 | 100,000 | 0.00001 | 130 | -1,287円 |

これらの計算方法を理解し、実践することで、より正確なスワップポイントの予測が可能になります。ただし、スワップポイントは日々変動するため、常に最新の情報を確認することが重要です。また、多くの海外FX業者は独自のスワップポイント計算ツールを提供しています。これらのツールを活用することで、より簡単かつ正確な計算が可能になるでしょう。

トレーダーは、これらの計算方法を理解し、自身の取引戦略に組み込むことで、より効果的なFX取引を行うことができます。特に長期保有を考えている場合は、スワップポイントの影響が大きくなるため、慎重な計算と分析が必要です。

海外FXのスワップポイントで稼ぐおすすめポイント 本文の目次に戻る

ここでは、海外FXのスワップポイントを活用して効果的に利益を得るための5つのおすすめポイントについて詳しく説明していきます。これらの戦略を理解し実践することで、スワップポイント運用の効率を高めることができます。

金利差の大きい通貨ペアで運用する

スワップポイントは通貨ペア間の金利差から生じるため、金利差の大きい通貨ペアを選択することが重要です。一般的に、新興国通貨と主要通貨のペアは金利差が大きくなる傾向があります。

例えば、トルコリラ/円、メキシコペソ/円、南アフリカランド/円などのペアは、高金利通貨と低金利通貨の組み合わせであるため、比較的高いスワップポイントが期待できます。ただし、これらの通貨ペアは値動きが激しい傾向があるため、リスク管理には十分注意が必要です。

初心者トレーダーの場合は、まずドル/円やユーロ/円など、比較的安定した通貨ペアから始めることをおすすめします。これらのペアは値動きが穏やかで、リスクを抑えながらスワップポイントを獲得できる可能性があります。

| 通貨ペア | 金利差 | スワップポイント | リスク |

|---|---|---|---|

| トルコリラ/円 | 大 | 高 | 高 |

| メキシコペソ/円 | 大 | 高 | 高 |

| ドル/円 | 中 | 中 | 中 |

| ユーロ/円 | 小 | 低 | 低 |

経験を積んだ後は、徐々に高金利通貨ペアにシフトしていくことで、より高いスワップポイントを狙うことができます。ただし、常に市場動向や経済指標をチェックし、適切なリスク管理を行うことが不可欠です。

売買差益も考慮して運用する

スワップポイントだけでなく、為替レートの変動による売買差益も考慮に入れることで、より効果的な運用が可能になります。特に長期保有を前提としたスワップポイント運用では、為替レートの変動が大きな影響を与える可能性があります。

例えば、ある通貨ペアで買いポジションを持っている場合、スワップポイントを受け取りながら、同時に為替レートの上昇による利益も狙うことができます。逆に、為替レートが下落傾向にある場合は、スワップポイントの利益が相殺されてしまう可能性もあるため、適切なタイミングでポジションを調整する必要があります。

効果的な運用のためには、以下のような戦略を考慮することが重要です。

- トレンド分析:中長期的な為替トレンドを把握し、トレンドに沿ったポジションを取る

- サポート・レジスタンスラインの活用:重要な価格レベルを識別し、エントリーや決済のタイミングを計る

- 経済指標の注視:金利政策や経済指標の発表に注目し、為替レートへの影響を予測する

これらの要素を総合的に判断し、スワップポイントと売買差益の両方を最適化することで、より安定した収益を目指すことができます。ただし、過度なリスクテイクは避け、常にリスク管理を意識しながら運用することが重要です。

スワップポイントの高いFX業者で運用する

スワップポイントは各FX業者が独自に設定するため、同じ通貨ペアでも業者によって大きく異なることがあります。そのため、スワップポイントの高い業者を選択することで、より効率的な運用が可能になります。

業者選びの際は、以下の点に注意しましょう。

- スワップポイントの比較。複数の業者のスワップポイントを定期的に比較し、最も条件の良い業者を選択する

- スプレッドの確認。スワップポイントが高くてもスプレッドが広い場合、実質的な利益が減少する可能性がある

- 信頼性と安全性。高いスワップポイントを提示する業者が必ずしも信頼できるとは限らないため、業者の規制状況や評判も確認する

ただし、スワップポイントは日々変動するため、定期的に確認し、必要に応じて運用先を変更することも検討しましょう。また、一つの業者に集中せず、複数の業者を利用してリスク分散を図ることも賢明な戦略です。

両建てしてダブルスワップで効率よく稼ぐ

両建て取引は、同一通貨ペアで買いと売りの両方のポジションを同時に持つ戦略です。一部のFX業者では、特定の通貨ペアにおいて買いと売りの両方でプラスのスワップポイントが発生する「ダブルスワップ」が存在します。この状況を利用することで、為替変動リスクを最小限に抑えながら、効率的にスワップポイントを獲得することができます。

ダブルスワップの利点:

- 為替変動リスクの軽減:買いと売りのポジションが相殺されるため、為替レートの変動による損失リスクが低減される

- 安定した収益:両方のポジションでスワップポイントが得られるため、比較的安定した収益が期待できる

- レバレッジの活用:リスクが低いため、高いレバレッジをかけて運用することが可能

ただし、以下の点に注意が必要です。

- スプレッドコスト:両建てにはスプレッドコストが2倍かかるため、スワップポイントがそれを上回る必要がある

- 業者の規約:一部のFX業者では両建て取引を禁止または制限している場合があるため、事前に確認が必要

- 金利変動:ダブルスワップの状況は金利環境の変化により変わる可能性があるため、定期的な確認が必要

両建て取引を行う際は、十分な資金管理とリスク管理を行い、市場の状況や自身の投資目的に合わせて適切に運用することが重要です。

サヤ取り(アービトラージ)で価格変動のリスクを相殺する

サヤ取り(アービトラージ)は、異なるFX業者間でのスワップポイントの差異を利用して利益を得る戦略です。この方法を用いることで、価格変動のリスクを最小限に抑えながら、スワップポイントの差額を安定的に獲得することが可能になります。

サヤ取りの基本的な手順は以下の通りです。

- スワップポイントの高い業者でプラススワップとなるポジションを取る

- 同時に、スワップポイントの低い(またはマイナスの小さい)業者で反対のポジションを取る

- 両ポジションを保有し続け、スワップポイントの差額を利益として獲得する

例えば、A社でUSD/JPYの買いポジションを取り(スワップ+20円)、同時にB社で同じ通貨ペアの売りポジションを取る(スワップ-5円)場合、1日あたり15円のスワップ差益が得られます。

サヤ取りのメリット:

- 為替変動リスクの最小化:反対ポジションを取ることで、為替レートの変動による損益が相殺される

- 安定した収益:スワップポイントの差額が継続的に得られる

- 低リスク:価格変動の影響を受けにくいため、比較的安全な運用が可能

以下は、スワップポイントを利用する際の注意点をまとめた表です。

| 注意点 | 内容 |

|---|---|

| スプレッドコスト | 2つの取引にかかるスプレッドコストを考慮する必要があります。スワップポイントのメリットがスプレッドコストで相殺される場合もあるため、総合的なコストを評価することが重要です。 |

| 金利変動 | スワップポイントは市場の金利に応じて変動するため、定期的な見直しが必要です。金利が変わることでスワップポイントも変動し、期待する収益に影響を与える可能性があります。 |

| 規制 | 一部のFX業者ではサヤ取りを禁止している場合があるため、利用規約の確認が重要です。規制に違反するとアカウントが凍結されるリスクがあるため、事前に確認することが推奨されます。 |

これらの注意点を考慮することで、スワップポイントを有効に活用しつつリスクを管理することができます。

サヤ取りを実践する際は、十分な市場分析と業者比較を行い、リスクとリターンのバランスを慎重に検討することが重要です。また、法令順守と適切な資金管理を心がけ、長期的な視点で運用を行うことが成功の鍵となります。

海外FXのスワップポイント運用の注意点 本文の目次に戻る

ここでは、海外FXでスワップポイント運用を行う際に注意すべき7つのポイントについて詳しく説明していきます。これらの注意点を押さえることで、より効果的かつ安全なスワップポイント運用が可能になります。

翌日に持ち越さないとスワップは発生しない

スワップポイントを獲得するためには、ポジションを翌日まで持ち越す必要があります。これは海外FX取引において非常に重要な点です。通常、FX業者の営業日をまたいでポジションを保有していないと、スワップポイントは発生しません。

具体的には、ニューヨーク市場のクローズ時間(日本時間で早朝6時から7時頃)までにポジションを解消してしまうと、スワップポイントを獲得することができません。このため、スワップポイント運用を目的とする場合は、必ずポジションを翌日まで持ち越すことを意識しましょう。

短期的な売買差益を狙うデイトレードとは異なり、スワップポイント運用では長期保有が基本となります。ただし、相場の急変時などには適切なタイミングでポジションを解消することも重要です。スワップポイントの獲得と相場リスクのバランスを常に考慮しながら運用を行うことが大切です。

土日はスワップが発生しない

海外FX市場は土曜日と日曜日が休場となるため、この期間中はスワップポイントが発生しません。しかし、多くの海外FX業者では、水曜日に土曜日と日曜日分のスワップポイントをまとめて付与する仕組みを採用しています。

これにより、水曜日には通常の3倍のスワップポイントが付与されることになります。以下の表は、一般的な海外FX業者におけるスワップポイントの付与日数を示しています。

| 曜日 | 付与日数 |

|---|---|

| 月曜日 | 1日分 |

| 火曜日 | 1日分 |

| 水曜日 | 3日分(土日分含む) |

| 木曜日 | 1日分 |

| 金曜日 | 1日分 |

| 土曜日 | 付与なし(休場) |

| 日曜日 | 付与なし(休場) |

この仕組みを理解しておくことで、より効果的なスワップポイント運用が可能になります。例えば、水曜日にポジションを持っていることで、3日分のスワップポイントを一度に獲得できるチャンスがあります。

ただし、年末年始やその他の長期休暇期間中は例外となる場合があるので、各FX業者の規定を確認しておくことが重要です。また、週末をまたいでポジションを保有する際は、月曜日の市場開始時に急激な価格変動(ギャップ)が発生するリスクにも注意が必要です。

スワップは毎日変動する

スワップポイントは固定ではなく、日々変動する性質を持っています。この変動は主に以下の要因によって引き起こされます。

- 各国の金融政策の変更

- 経済指標の発表

- 地政学的リスクの変化

- FX業者による改定

特に注意が必要なのは、政策金利の変更です。金利差が逆転すると、これまでプラススワップだった通貨ペアがマイナススワップに転じる可能性があります。例えば、低金利通貨の金利が上昇したり、高金利通貨の金利が低下したりすると、スワップポイントの状況が大きく変わる可能性があります。

また、FX業者がスワップポイントを改定することもあります。これにより、金利自体は変わっていなくても、スワップポイントの金額が変動することがあります。例えば、これまで最も高いスワップポイントを提供していた業者Aが改定を行い、業者Bの方が高くなるといったケースも考えられます。

このような変動に対応するためには、定期的にスワップポイントの状況を確認することが重要です。多くのFX業者は、自社のウェブサイトやトレーディングプラットフォーム上で最新のスワップポイント情報を提供しています。これらの情報を日々チェックし、必要に応じて運用戦略を調整することで、より効果的なスワップポイント運用が可能になります。

ファンダメンタルズ分析が必要

スワップポイント運用においても、ファンダメンタルズ分析は非常に重要です。ファンダメンタルズ分析とは、経済指標、政治情勢、金融政策など、為替レートに影響を与える基本的な要因を分析することを指します。

この分析が重要な理由は、スワップポイント目的の運用であっても、ポジションを保有している以上、為替レートの変動による売買差益(または損失)が発生するためです。つまり、スワップポイントだけでなく、為替レートの動きも考慮に入れる必要があります。

ファンダメンタルズ分析で注目すべき主な要素は以下の通りです。

- 経済指標。GDP、インフレ率、雇用統計など

- 金融政策。中央銀行の金利決定、量的緩和策など

- 政治情勢。選挙、国際関係、地政学的リスクなど

- 市場センチメント。投資家の心理、リスク選好度など

これらの要素を総合的に分析することで、為替レートの将来的な動きを予測し、より適切な運用判断を下すことができます。例えば、高金利通貨の国で政治的不安定が高まっている場合、スワップポイントは魅力的でも、為替レートの下落リスクが高まる可能性があります。

ファンダメンタルズ分析を行うためには、経済ニュースや金融情報を定期的にチェックすることが重要です。多くのFX業者は、経済カレンダーや市場分析レポートを提供しているので、これらを活用するのも良いでしょう。また、専門的な金融ニュースサイトや経済誌を定期的に読むことで、より深い洞察を得ることができます。

証拠金維持率に余裕をもたせる(目安は最低300%以上)

スワップポイント運用を安全に行うためには、証拠金維持率に十分な余裕を持たせることが極めて重要です。証拠金維持率とは、必要証拠金に対する有効証拠金の割合を示す指標で、この数値が一定水準を下回るとロスカットが発生します。

ロスカットとは、証拠金維持率が一定水準を下回った際に、強制的にポジションが決済されることを指します。ロスカットが発生すると、スワップポイント運用の継続が困難になるだけでなく、大きな損失を被る可能性があります。

安全なスワップポイント運用のためには、証拠金維持率を最低でも300%以上に保つことが推奨されます。さらに、長期保有が基本となるスワップポイント運用の場合は、急激な為替変動にも耐えられるよう、1,000%以上の証拠金維持率を維持することが理想的です。

証拠金維持率を高く保つための方法としては、以下のようなものがあります。

- レバレッジを下げる

- 口座残高を高めに保つ

- ポジションサイズを適切に管理する

また、各FX業者によってロスカット水準が異なるため、取引を始める前に必ず確認しておくことが大切です。

特に注意が必要なのは、週明けの月曜日早朝です。この時間帯は「窓開け」と呼ばれる現象が起きやすく、急激な相場変動によってロスカットが発生するリスクが高まります。週末にポジションを保有したまま持ち越す場合は、十分な証拠金を確保しておくか、あるいはポジションを一旦決済することを検討しましょう。

リスク分散のため投資先は分散させる

スワップポイント運用においても、リスク分散は非常に重要な戦略です。特に、高金利通貨は経済的・政治的な不安定さを抱えていることが多く、急激な通貨価値の下落リスクがあります。このリスクを軽減するために、投資先を分散させることが推奨されます。

リスク分散の具体的な方法としては、以下のようなアプローチが考えられます。

| リスク分散手法 | 内容 |

|---|---|

| 複数の通貨ペアでポジションを持つ | 豪ドル/円、南アフリカランド/円、トルコリラ/円など、異なる高金利通貨を組み合わせることで、特定の通貨の下落リスクを分散できます。 |

| 異なる地域の通貨に投資する | アジア、オセアニア、アフリカ、南米など、異なる地域の通貨に投資することで、地域特有のリスクを分散できます。 |

| スワップポイント以外の投資手法も併用する | 株式投資や債券投資など、FX以外の投資手法を取り入れることで、より広範囲なリスク分散が可能になります。 |

| 複数のFX業者を利用する | 異なるFX業者を利用することで、業者固有のリスク(例:業者の破綻リスク)を分散させることができます。 |

リスク分散を行う際は、自身の投資目的やリスク許容度に応じて、適切な分散比率を決定することが重要です。また、定期的にポートフォリオを見直し、必要に応じて調整を行うことも忘れないようにしましょう。

ポジション決済しないとスワップの出金はできない

スワップポイント運用において、しばしば見落とされがちな重要なポイントが、スワップポイントの出金に関する制約です。多くのFX業者では、ポジションを決済しない限り、スワップポイントで得た利益を出金することができません。

この仕組みは以下のような理由で存在します。

| ポイント | 内容 |

|---|---|

| 未実現利益の扱い | スワップポイントは、ポジションを保有している間は「未実現利益」として扱われ、利益として確定するのはポジションを決済した時点です。 |

| リスク管理 | FX業者にとっても、顧客のポジションが決済されるまで関連するリスクが継続し、ポジションの保有状況が業者のリスク管理に影響を与えます。 |

| 会計上の取り扱い | 多くの国の会計基準では、未実現利益を実際の利益として計上することは認められておらず、決済されるまで会計上の利益としては認識されません。 |

このため、スワップポイント運用を行う際は、以下のような点に注意が必要です。

- 出金計画の立案:定期的に利益を出金したい場合は、それに合わせてポジションの一部または全部を決済する計画を立てる必要があります。

- 相場変動のリスク:ポジションを長期保有することで、為替レートの変動による損失が、獲得したスワップポイントを上回る可能性があります。

- 税金の考慮:スワップポイントも含めて、FXの利益は課税対象となります。確定申告の際には、決済した取引の損益を正確に計算する必要があります。

- 適切な出口戦略:スワップポイントの獲得を目的としていても、相場状況によっては早めにポジションを決済することが賢明な場合もあります。常に市場の状況を注視し、適切なタイミングでポジションを決済する判断力が求められます。

スワップポイント運用は長期的な視点が必要ですが、同時に柔軟な対応も重要です。市場の状況や自身の資金需要に応じて、適切にポジションを管理し、必要に応じて決済・出金を行うことが、成功的なスワップポイント運用の鍵となります。

海外FXでスワップポイント生活するために必要な資金 本文の目次に戻る

ここでは、海外FXでスワップポイントを活用して生活するために必要な資金について詳しく説明していきます。スワップポイントで安定した収入を得るためには、適切な資金管理と運用戦略が不可欠です。

スワップポイントで月20万円稼ぐために必要な証拠金

スワップポイントで月20万円を稼ぐためには、相当な資金が必要になります。具体的な金額を算出するために、人気の高い海外FX業者であるXMを例に取り、ドル円取引での必要証拠金を計算してみましょう。

XMでは、10万通貨(1ロット)のドル円ロングポジションを保有した場合、1日のスワップポイントが約1,115円と仮定します。月20万円を稼ぐためには、1日あたり約6,667円のスワップポイントが必要となります。これを達成するには、6ロット(60万通貨)のポジションを保有する必要があります。

XMの最大レバレッジである1000倍を使用し、為替レートを1ドル140円と仮定すると、必要証拠金は以下のように計算されます。

必要証拠金 = レート × 通貨数量 ÷ レバレッジ

1ロットの必要証拠金 = 140円 × 100,000 ÷ 1000 = 14,000円

6ロットの必要証拠金 = 14,000円 × 6 = 84,000円

この計算結果から、理論上は84,000円の証拠金で月20万円のスワップポイントを得られることになります。しかし、これはあくまで最低限の証拠金であり、実際の運用ではより多くの資金が必要となります。

価格下落時にロスカットされないための証拠金の目安

スワップポイント運用を安定して行うためには、価格変動によるロスカットのリスクを最小限に抑える必要があります。XMでは証拠金維持率が20%を下回るとロスカットされるため、十分な余裕を持った証拠金を用意することが重要です。

ドル円で6ロットのポジションを保有している場合、為替レートの変動に応じて必要な証拠金は大きく変わります。以下の表は、10pips、100pips、1000pipsの下落時に証拠金維持率を100%以上に保つために必要な証拠金額を示しています。

| 下落pips数 | 必要証拠金 | 適用レバレッジ |

|---|---|---|

| 10pips | 144,000円 | 1000倍 |

| 100pips | 144万円 | 1000倍 |

| 1000pips | 1億4,400万円 | 100倍 |

この表から分かるように、為替レートの変動が大きくなるほど、必要な証拠金額は急激に増加します。特に1000pips(10円)の下落に耐えるためには、1億円を超える資金が必要となり、現実的なスワップポイント運用の範囲を超えてしまいます。

したがって、スワップポイントで安定した収入を得るためには、単に最低限の証拠金を用意するだけでなく、相場の変動に耐えられる十分な資金を確保することが不可欠です。また、含み損が大きくなった場合には、スワップポイントの収益と含み損のバランスを慎重に検討し、必要に応じてポジションを調整する柔軟な運用が求められます。

海外FXスワップポイント運用でよくある質問 本文の目次に戻る

海外FXでのスワップポイント運用に関して、多くの投資家が疑問に思う点や気になる点があります。ここでは、そうした疑問に対する回答を詳しく解説していきます。スワップポイントの比較や税金の違い、リスク、両建ての可否など、実践的な情報を提供していきますので、海外FXでのスワップポイント運用を検討している方は参考にしてください。

国内FXと海外FXはどちらがスワップポイントが高いですか?

一般的に、国内FXの方が海外FXよりもスワップポイントが高い傾向にあります。これには主に2つの理由があります。

1つ目は、国内FX業者の多くがDD(ディーリングデスク)方式を採用しているためです。DD方式では、トレーダーの損失がそのまま業者の利益となるため、業者はスワップポイントに含まれる手数料を低く抑えることができます。結果として、トレーダーに還元されるスワップポイントが高くなります。

2つ目は、海外FX業者の多くがNDD(ノンディーリングデスク)方式を採用しているためです。NDD方式では、業者は取引手数料やスプレッドから利益を得るため、スワップポイントからも一定の手数料を差し引く必要があります。そのため、海外FXのスワップポイントは国内FXに比べて低くなる傾向があります。

ただし、これはあくまで一般的な傾向であり、個別の通貨ペアや市場状況によっては、海外FXの方がスワップポイントが高くなるケースもあります。投資家は常に最新の情報を確認し、自身の投資戦略に合った選択をすることが重要です。

海外FXと国内FXのスワップにかかる税金の違いは何ですか?

海外FXと国内FXでは、スワップポイントを含む利益に対する課税方法が異なります。この違いを理解することは、長期的な投資戦略を立てる上で非常に重要です。

国内FXの場合、得られた利益は金額に関わらず「先物取引に係る雑所得等」として分類され、一律20.315%の税率が適用されます。この税率は所得税15%と復興特別所得税0.315%、住民税5%の合計です。

一方、海外FXの利益は「その他の雑所得」として扱われ、累進課税の対象となります。つまり、所得金額に応じて税率が変動し、最大で45%まで上昇する可能性があります。

以下に、海外FXの累進課税の税率表を示します。

| 所得金額 | 所得税率 |

|---|---|

| 195万円以下 | 5% |

| 195万円超~330万円以下 | 10% |

| 330万円超~695万円以下 | 20% |

| 695万円超~900万円以下 | 23% |

| 900万円超~1800万円以下 | 33% |

| 1800万円超~4000万円以下 | 40% |

| 4000万円超 | 45% |

注目すべき点は、海外FXの税率が必ずしも高いわけではないということです。実際、所得が695万円以下の場合、海外FXの方が税率が低くなります。スワップポイントのみで運用する場合、多くの投資家にとっては海外FXの方が税金面で有利になる可能性が高いと言えるでしょう。

ただし、これらの税率は変更される可能性があるため、最新の情報を常に確認することが重要です。また、個人の所得状況によって最適な選択は異なるため、必要に応じて税理士などの専門家に相談することをおすすめします。

海外FXでスワップポイント狙いのリスクはありますか?

海外FXでスワップポイントを狙う戦略には、確かに魅力的な側面がありますが、同時にいくつかの重要なリスクも存在します。これらのリスクを十分に理解し、適切に管理することが、長期的な成功につながります。

最も大きなリスクは、為替レートの変動によるものです。スワップポイントを得るために長期間ポジションを保有する場合、その間の為替レートの変動が大きければ、得られたスワップポイント以上の損失を被る可能性があります。例えば、高金利通貨を買い持ちしてスワップポイントを得ようとしても、その通貨が大幅に下落すれば、結果的に大きな損失となることがあります。

また、金利政策の変更によるリスクも考慮する必要があります。各国の中央銀行が金利政策を変更すると、スワップポイントの水準も変動します。突然の金利引き下げにより、期待していたスワップポイントが大幅に減少したり、場合によってはマイナスに転じる可能性もあります。

さらに、レバレッジを使用する場合は、そのリスクが増幅されます。高レバレッジでポジションを保有すると、わずかな価格変動でも大きな損失につながる可能性があります。

これらのリスクを軽減するためには、以下のような対策が考えられます。

- 適切なリスク管理。ストップロスを設定し、一定以上の損失を防ぐ。

- 分散投資。複数の通貨ペアでポジションを持ち、リスクを分散させる。

- 経済指標の注視。金利政策の変更や経済状況の変化を常に監視する。

- レバレッジの適切な使用。過度なレバレッジを避け、自己資金に見合った取引量を維持する。

スワップポイント狙いの戦略は、慎重に計画し、リスクを十分に理解した上で実行することが重要です。短期的な利益だけでなく、長期的な資産の成長を目指すことが、持続可能な投資戦略につながります。

海外FXのスワップポイントは両建てでも貰えますか?

海外FXにおいて、スワップポイントは両建てでも基本的に受け取ることができます。ただし、この戦略には注意すべき点がいくつかあります。

両建てとは、同一通貨ペアで買いと売りのポジションを同時に持つことを指します。例えば、USD/JPYで1ロットの買いポジションと1ロットの売りポジションを同時に保有する場合です。この場合、買いポジションと売りポジションそれぞれにスワップポイントが発生します。

しかし、重要な点は、両建てを行った場合、通常はトータルでのスワップポイントがマイナスになることです。これは、買いポジションと売りポジションのスワップポイントの差が、通常はマイナスになるためです。例えば、USD/JPYの買いポジションで1ピップのプラススワップ、売りポジションで2ピップのマイナススワップが発生する場合、トータルでは1ピップのマイナススワップとなります。

また、海外FX業者の多くは、他の業者との両建てを禁止しています。つまり、異なる業者間で同一通貨ペアの買いと売りのポジションを持つことは、多くの場合規約違反となります。これは、ボーナスやゼロカットシステムの悪用を防ぐためです。

両建ての利点としては、為替変動リスクを軽減できることが挙げられます。しかし、デメリットとして以下の点があります。

- スプレッドコストが二重にかかる

- 証拠金が二重に必要となる

- トータルでのスワップポイントがマイナスになりやすい

- 業者によっては禁止されている場合がある

したがって、両建てでスワップポイントを得ようとする戦略は、通常はあまり効果的ではありません。代わりに、単一方向のポジションを持ち、適切なリスク管理を行いながらスワップポイントを得る戦略の方が、多くの場合効果的です。

投資家は、常に最新の規約や条件を確認し、自身の投資戦略が業者の規則に違反していないか確認することが重要です。また、スワップポイント以外の要素も考慮に入れた総合的な投資戦略を立てることをおすすめします。

海外FXでスワップポイントを両建てで稼ぐのを禁止しているのはなぜですか?

海外FX業者が両建てでのスワップポイント獲得を禁止している主な理由は、業者側のリスク管理と公平な取引環境の維持にあります。この規制は、特に異なる業者間での両建てに厳しく適用されています。

両建てを禁止する主な理由は以下の通りです。

| 理由 | 内容 |

|---|---|

| ボーナスの悪用防止 | 新規顧客獲得のためのボーナスを利用して、複数の業者でアカウントを開設し、リスクフリーでボーナスを獲得する可能性があるため、業者にとって大きな損失となります。 |

| ゼロカットシステムの保護 | ゼロカットシステムを悪用してリスクフリーで取引を行うことが可能になるため、顧客の損失が証拠金を超えないようにするための保護が必要です。 |

| 市場の公平性維持 | 両建てによるスワップポイントの獲得は、実質的な市場参加を伴わない利益獲得方法であり、他の投資家との公平な競争を阻害する可能性があります。 |

| リスク管理 | 顧客のポジションに基づくヘッジが複雑化し、業者の運営コストが増加する可能性があるため、業者はリスク管理を効率的に行う必要があります。 |

| 規制当局の要請 | 一部の国では、投資家保護の観点から両建ての制限が推奨されており、業者はこれに従う必要があります。 |

| 取引の透明性 | 両建てを行うことで実質的な市場ポジションを持たないため、取引の透明性が低下し、業者や他の投資家にとってリスクが高まる可能性があります。 |

ただし、同一業者内での両建ては許可している業者も多くあります。これは、同一業者内での両建てであれば、業者側でリスク管理が容易であり、また顧客の取引戦略の一部として認識されているためです。

投資家は、常に利用する業者の規約を確認し、遵守することが重要です。両建てを含む様々な取引戦略を検討する際は、単にスワップポイントだけでなく、為替変動リスクや取引コストなども考慮に入れた総合的な判断が必要です。また、長期的な投資成功のためには、市場の動向を適切に分析し、リスクを管理しながら取引を行うことが重要です。

海外FXでスワップフリーの業者はありますか?

はい、海外FXにおいてスワップフリーの口座を提供している業者は複数存在します。スワップフリー口座は、イスラム教徒向けに設計されたイスラミックアカウントとも呼ばれますが、宗教に関係なく利用できる場合が多いです。

スワップフリー口座の主な特徴は以下の通りです。

- スワップポイントが発生しない:通常の口座では翌日に持ち越すとスワップポイントが発生しますが、スワップフリー口座ではこれが発生しません。

- 代替手数料:スワップポイントの代わりに、別の形で手数料が課される場合があります。例えば、一定期間ポジションを保有した後に管理手数料が発生するなどです。

- 取引条件の制限:スワップフリー口座では、長期保有に制限がある場合や、特定の通貨ペアの取引が制限される場合があります。

海外FXでスワップポイントがもらえる時間はいつですか?

海外FXでのスワップポイントの付与時間は、一般的に日本時間の朝6時から7時頃です。ただし、この時間は業者によって若干の違いがあり、また夏時間と冬時間で1時間ずれる場合があります。

海外fx スワップポイント 編集者

Slash Payment

コンテンツ編集部

当サイトの記事は、専門家の監修のもと、編集部が執筆・編集しています。最新かつ正確な情報をお届けすることを心がけていますが、情報の正確性を保証するものではありません。